個人事業主の特徴の一つとして、「課税売上の1000万円以下の事業者への消費税の免除」があります。 しかしながら、「インボイス制度で大幅に所得が減ってしまう…」と不安に思う方も多いのではないでしょうか。

実際にインボイス制度の導入により、この税額控除を利用するにあたって気をつけなくてはならないことが複数できました。

この記事では、インボイス制度の仕組みと、制度下で個人事業主が損をしない方法についてわかりやすく解説しています。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

まずは動画でたった5分!インボイスのいろはチェック

国税局が作成した動画です。

たった五分でインボイスの学びが満載です。

インボイス制度の概要について、仕入税額控除制度の変遷を含めて解説しています。

個人事業主がインボイスで損をしないために!

インボイス制度は、個人事業主にも影響が大きいですが、適切な対策を講じることで損を避けることができます。以下に、個人事業主がインボイス制度で損をしないためのポイントを解説します。

大切なことは

個人事業主がインボイス制度で損をしないためには、適格請求書発行事業者の登録、消費税の納税と控除の管理、価格設定の見直し、経費計上の徹底、そして専門家やITツールの活用が重要です。これらを実践することで、負担を抑えつつ事業を継続することです。

1. 適格請求書発行事業者として登録する

インボイス制度では、適格請求書(インボイス)を発行できるのは「適格請求書発行事業者」のみです。これに登録しないと、取引先が仕入税額控除を受けられなくなるため、取引先が他の業者に切り替える可能性があります。免税事業者であっても、消費税を課税事業者として申告することで、登録するメリットがあります。

2. 消費税の納税計画を立てる

課税事業者になると消費税を納める必要がありますが、仕入れにかかる消費税を控除することができます。これにより、納税額を抑えることが可能です。自分が仕入れた際の税額を正確に把握し、効率的に控除できるような仕組みを作ることで、消費税負担を軽減できます。

3. 価格設定を見直す

インボイス制度によって消費税分の負担が増える場合、そのコストをどのように転嫁するかを検討する必要があります。料金の見直しや、取引先との交渉で価格に消費税分を反映させるなど、適切な価格設定を行うことが重要です。

4. 経費をしっかりと計上する

消費税を納める際には、自分が支払った消費税(仕入れ税額)を控除できます。経費として計上できる項目をしっかりと把握し、漏れなく申告することで、負担を最小限に抑えることができます。

5. ITツールや専門家の活用

インボイス制度の運用は複雑になるため、クラウド会計ソフトや、税理士のサポートを活用するのも有効です。これにより、正確な請求書の発行や納税が簡単に管理でき、ミスによる損失を防ぐことができます。

インボイス制度と売上1000万以下の個人事業主

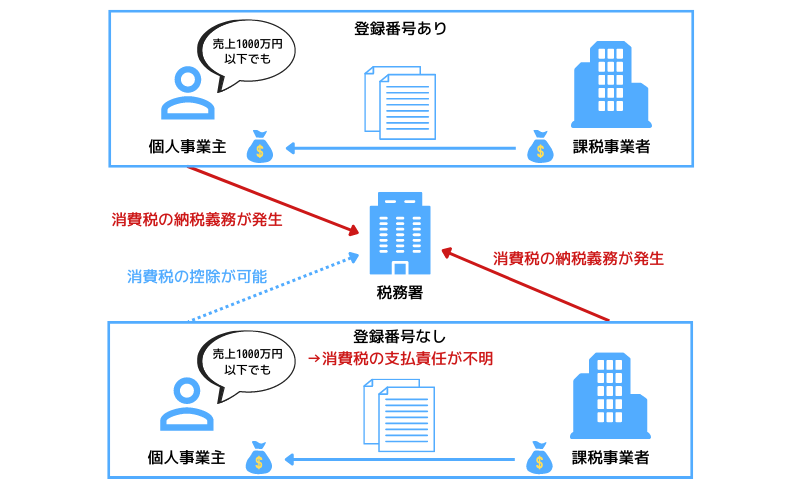

先述の通りインボイス制度は、「売手が買手に対して、正確な適用税率や消費税額等を伝えるもの」(引用元:国税庁)です。

簡単に言ってしまうと、「正しい消費税額と納税責任」を明らかにするための制度で、「適格請求書発行事業者登録番号」によって管理されます。

つまりこれからの個人事業主は原則課税事業者として、所轄の税務署長に登録申請して、インボイス制度の登録番号を請求書に明記する必要があります。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

これまでの売上1000万以下の個人事業主

個人事業主は、売上が1000万円以下の場合には消費税が免除されてきました。

そのため、実際の取引金額に加えて消費税分を上乗せした金額をそのまま利益にすることができました。

これによって買手(法人などの課税事業者)は、請求書に記載された消費税額を実際に支払うものの、その納税責任を果たすかどうかを、売手側(個人事業主などの非課税事業者)の申告に任せることができました。

インボイス制度導入後の売上1000万以下の個人事業主

インボイス制度が実施された場合には、請求書に「適格請求書発行事業者登録番号」がなければ、適格請求書(インボイス)として認められません。

インボイス制度が実施された場合には、請求書に「適格請求書発行事業者登録番号」がなければ、適格請求書(インボイス)として認められません。

つまり、インボイス制度に対応しない非課税の個人事業主は、課税事業者から今までのように消費税分を上乗せして受け取ることができないことに加えて、取引相手にも負担(納税責任)を与えてしまうことになります。

従って、売上1000万以下の個人事業主であってもインボイス制度の登録(適格請求書発行事業者の登録申請)を行い、課税事業者として事業を行うことが求められるケースがほとんどでしょう。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

インボイス制度を利用しない場合

インボイス制度の登録は事業者同士の取引であれば、納税責任を明らかにする上でほとんど必須になります。

一方で事業者と消費者の取引では、曖昧な部分が存在することも事実です。

小売店などで消費税込みの代金として受け取った場合、納税義務は小売店側になります。当然、お店で買い物した消費者が申告・納税することはありません。

このとき、小売店の売上が1000万以下の場合には免税事業者として消費税の控除を受けることができます。

インボイス制度で個人事業主が廃業の危険も?

1000万以下の個人事業主に対する免税がこれまで通り受けられなくなると、経営が立ち行かなくなったり、中には「廃業を考える」という声も少なくありません。

コロナ不況下や電子請求書の対応前に、インボイス制度の導入に対して否定的な意見も多いです。

しかしながら、制度の中止や延期といった見込みはないと考えていいでしょう。 だからこそ、廃業を考える前にインボイス制度とそれに関する救済措置とも言える制度を確認していきます。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

インボイス制度で廃業前に知っておきたいこと

インボイス制度を利用する場合は課税事業者になって消費税を納める必要がありますが、制度実施後6年間は税額のうち一定割合の控除ができる経過措置もあります。

これまで売上1000万円以下の個人事業主は、消費税の全額控除が可能でしたが、課税事業者としての登録後も仕入税額控除と後述の簡易課税制度と合わせて、消費税額の控除が可能なので知っておきましょう。

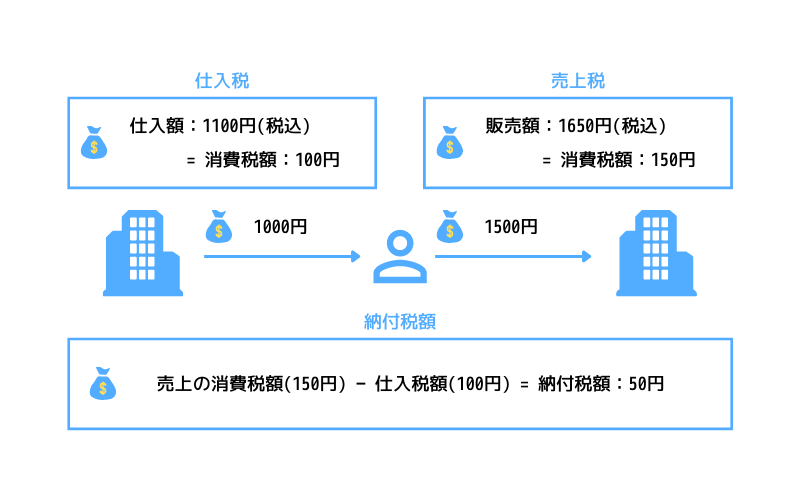

仕入税額控除

売上の消費税額 − 仕入れの消費税額 = 納付税額とすることのできる仕入税額控除があります。

インボイス制度施行の2023年の10月から2029年10月までの10年間、段階的に消費税控除の一定割合が設けられました。

本来、免税事業者から仕入れをした場合に、課税事業者の買手は消費税の納税義務があります。

本来、免税事業者から仕入れをした場合に、課税事業者の買手は消費税の納税義務があります。

しかしながら、向こう3年間は仕入額の80%、それから3年間は50%の仕入額控除が可能です。そのため、インボイス制度施行後も、実質6年間の経過措置があるため、この期間を準備期間として事業の継続に努めることができます。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

インボイス制度後も個人事業主の簡易課税制度が利用できる

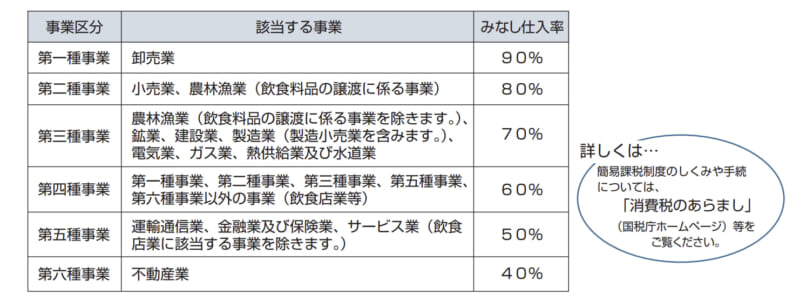

先述の仕入税額控除とは別に、課税売上高5000万円以下の事業者を対象とした簡易課税制度があります。

インボイス制度以前より導入されている制度で、適格請求書(インボイス)の保存をしていなくても、これまでと同様の消費税額控除が受けられます。

簡易課税制度では、

上記の式で消費税額が決まります。

令和5年度改正インボイス制度の変更点

2023年の10月1日から始まるインボイス制度ですが、対象となる方やその後の影響なども踏まえて、段階的な導入が検討されています。

その一つに簡易課税制度や、仕入税額控除などの軽減措置があります。

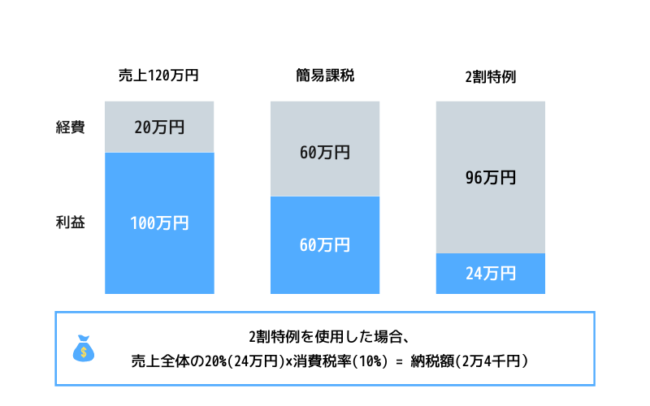

今回の変更では、とくにこれまで免税事業者として活動されてきた売上1000万円以下の事業者については、新しく2割軽減が取り入れられました。

2割特例では、売上の2割に対して消費税率(10%)を納税額とすることができます。申告不要で利用できるので、利用の検討をおすすめします。

ただし、2026年9月30日までの期限付きとなっております。こちらの変更はあくまでも、急な制度変更による事業者の負担を軽減するための応急措置と考えておくのが良いでしょう。

簡易課税制度との併用はできないので、仕入れにかかるみなし税率とどちらが得になるかの計算が必要です。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

課税仕入れ等に係る消費税額

引用元:国税庁「適格請求書等保存方式 の概要」

引用元:国税庁「適格請求書等保存方式 の概要」

ここでいう、「課税仕入れ等に係る消費税額」とは、業種によって売上の消費税額を控除できるみなし仕入率が設けられています。

上記の通り、卸売業であれば、仕入れに係る消費税額を売上の90%ととして計算することができます。

卸売事業者が仕入税額控除を利用した場合

卸売事業者が簡易課税制度を利用した場合

以上のように、簡易課税制度にてみなし仕入率によって軽減される消費税額と、仕入税額控除や経過措置にて軽減できる消費税額など、業種によって適した制度が異なります。

個人事業主がインボイス制度に登録する方法

個人事業主であっても、スムーズな事業継続のために、課税事業者としてインボイス制度を利用する選択をする方が多いと思われます。

インボイス制度登録に関する期限や、ここでは申請方法などを簡単にまとめているので、その他制度との併用を考えても、余裕を持った手続きをおすすめします。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

インボイス制度登録の期日

インボイス制度の登録自体に締め切りのようなものはありませんが、制度が始まる令和5年10月1日から適格請求書(インボイス)を使用するためには、令和5年(2023年)3月31日までに手続きを完了する必要があります。 引用元:インボイス制度に関するご質問

申請書は不要?

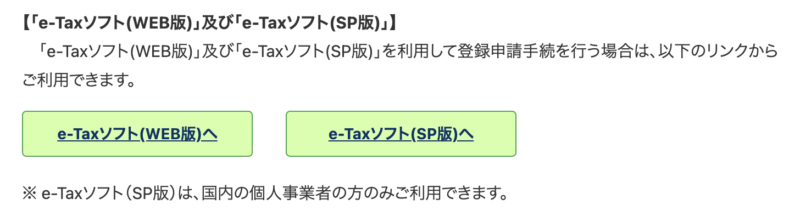

登録申請書はe-Taxを利用してオンラインで提出することができます。

登録申請書はe-Taxを利用してオンラインで提出することができます。

また、個人事業主であればスマートフォンからでも申請書の作成と提出が可能です。書面を作成したり、自ら直接税務署に足を運ぶ必要はありません。

加えて、売上1000万円以下の個人事業主の方は、インボイス制度を利用する際に課税事業者になることを選択する届出(消費税課税事業者選択届出書)が必要になりますが、上記期間中にインボイス制度に登録済みであれば、課税事業選択の届出が不要になります。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

個人事業主のインボイス制度対策

ここまで、個人事業主がうまくインボイス制度を利用する方法をいくつか紹介してきました。

ここでは改めてインボイス制度が始まる前にしておきたい対策としてそれぞれをまとめていきます。

利用できる消費税額控除を最大限活かす

今回の制度導入で一番大きな影響を受けるのは、やはりこれまで消費税を全額免除できた売上1000万円以下の個人事業主でしょう。

繰り返しにはなりますが、インボイス制度を利用する以上は課税事業者として登録し、消費税の納税が義務になります。

一方で、仕入額控除や簡易課税制度をうまく利用することができれば、段階的に新制度に対応するための十分な期間が設けられています。事業内容に合わせた制度の選択を余裕を持って行いましょう。

ダウンロード&インストール不要!

インボイス対応業務管理はこちら

課税を選択する場合は必ず期日までに登録する

「これまで通り免税事業者としてインボイス制度を利用しない」という方以外は原則インボイス制度への登録が必須となります。

新たに課税事業者として登録される事業者以外にも全国の事業主が一斉に制度への登録を行います。

万が一遅れが出て、事業にとって重要な請求書の発行ができないなどの事態も想定できるため、1日でも早い対応が求められます。

適格請求書(インボイス)を用意する

消費税対策や登録申請が終わったとしても、仕入税額控除などを利用するためには、適格請求書(インボイス)の発行とその保存を正しい方法で行わなくてはいけません。

適格請求書(インボイス)とクレジットカード

クレジットカードの利用明細も領収書に相当するものとして使用することが可能で、近年はスクリーンショットや、利用明細のキャプチャー画像などが用いられることも多いです。

インボイス制度導入前後では、会計の単純化を図る目的でビジネスカード(個人事業主向けのクレジットカード)の需要も高まり、発行審査の殺到が予想されています。

カード会社の審査は通常でも2週間程度かかることが多いため、これからビジネスカードを利用される方、2枚目、3枚目のカード発行を検討されている方はお早めの申し込みをおすすめします。

個人事業主のクレジットカードの選び方

2022年10月現在、法人・個人事業主向けのクレジットカードだけでも100種類以上の券種があります。一般的に個人用のカードに対して、「ビジネスカード」と呼ばれ、事業主向けのサービスを展開しています。

基本的には、ポイント還元率が高いものが人気ですが、出張や海外渡航の多い方はマイルやキャッシングの利用枠などに違いがあるので、それらを総合的に比較することがおすすめです。

ポイント還元率

例えば、ポイント還元率1%のクレジットカードであれば、100円につき1円分のポイントが還元されます。

多くのカード会社でクレジットカードの支払いで0.5%~1%のポイント還元率で、提携している店舗(コンビニエンスストアやECサイト)など、特定の店舗で2~5%などの高いポイント還元率があります。

個人事業主におすすめのクレジットカード

AirCARD

![]()

- 業界No.1のポイント還元率(※1)

- 初年度年会費実質0円

- 経費をキャッシュレスでもっとお得に

リクルートのAirCARDは数あるビジネスカードの中でもNo.1のポイント還元率で、一般的なクレジットカードの還元率は0.5%~1.0%ですが、 AirCARDは通常のお買い物でポイント還元率が1.5%です。

年会費も通常ビジネスカードであれば年間1万円前後かかることが多いですが、初年度の年会費が全額キャッシュバックのため、実質0円で使用することができ、2年目以降も5,500円(税込)の年会費です。

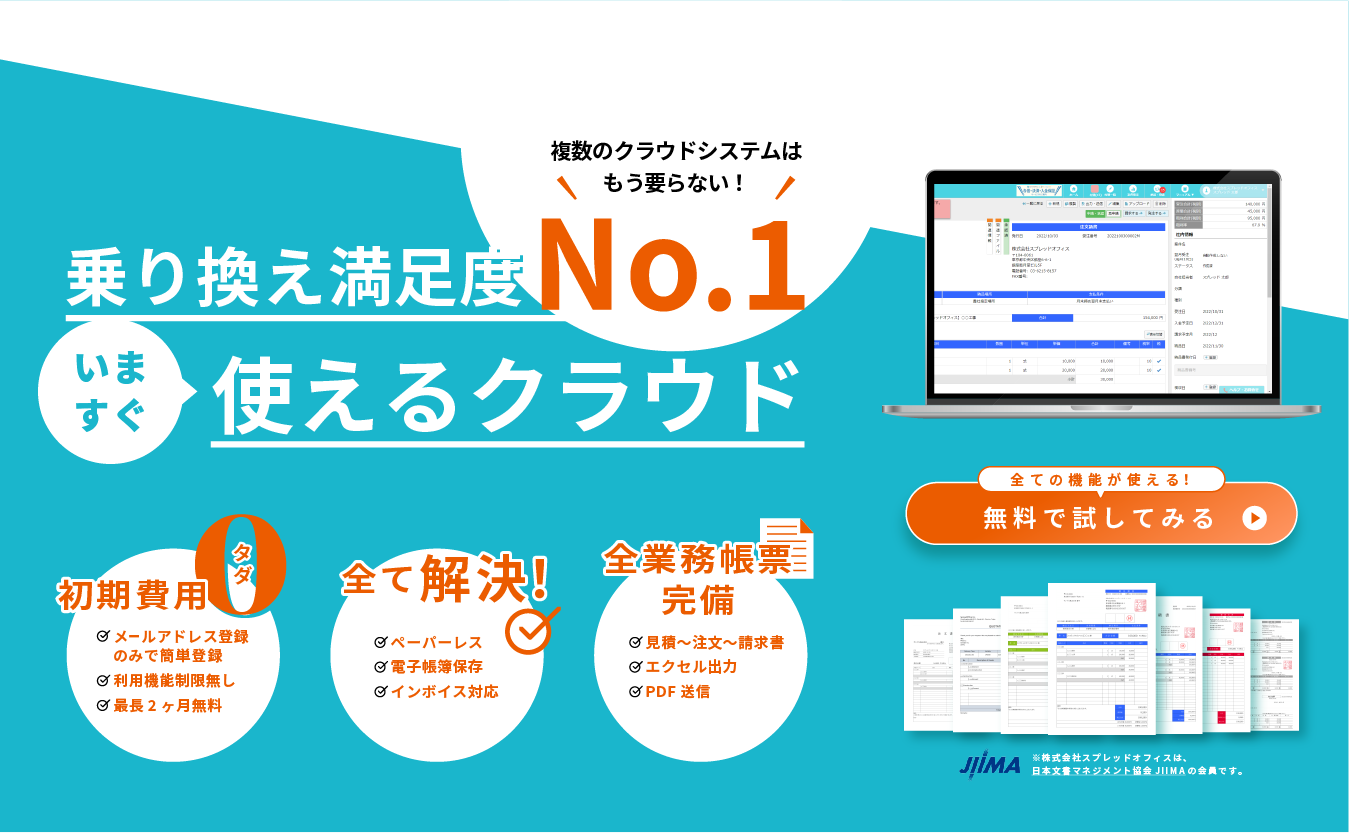

インボイス対応の業務管理クラウドならSpread Office(スプレッドオフィス)

スプレッドオフィスは、法人・個人事業主様向けの帳票管理クラウドシステムで、一つのクラウドで注文から請求までを一貫して、業務帳票の作成&管理を完結することができるサービスです。

- ダウンロード&インストール不要で即日使用可能

- 見積書、注文書、注文請書、請求書、売上伝票、納品書、検収書など業務帳票の発行・管理

- 電子印鑑・インボイス制度・役職(ユーザー)ごとの権限管理に対応

- メール&電話の充実したサポート体制

帳票管理に加えて、PDF送信、 データのCSVインポート、Excel・CSVエクスポート機能、 案件原価管理、権限管理、ファイル管理、支店管理など、個人利用はもちろん、大規模事業者様でもご利用いただけます。

料金プラン

990円/月(税込)

5名以下でのご利用

個人事業主様におすすめ

1,320円/月(税込)

6名以上でのご利用

法人様におすすめ

1,980円/月(税込)

大人数でのご利用

独自帳票を使いたい方

スプレッドオフィスはユーザーごとの従量課金制で、毎月利用したユーザーの員数だけご請求させていただきます。初めての方は最大2ヶ月間無料で、有料プランと同じ機能をご利用いただけます。

※プラン内でのユーザー追加削除は管理者ユーザーにて自由に行うことが出来ます。

※無料期間終了後に自動で課金されることはございません。