納品書とは?

納品書とは、商品の発送やサービスの提供時に、「何を、いつ、いくつ、いくらで届けたか」を明記して取引先に交付する書類です。

発行は法的義務ではありませんが、以下の3つの重要な役割があるため、日本のビジネス慣習では欠かせない証憑(しょうひょう)書類となっています。

-

内容の確認:発注通りに商品が届いたか、受領側が検収するために使用

-

トラブル防止:不備や数量不足があった際の照合機能

-

信頼の構築:取引が適切に完了したことを示すエビデンス

【今すぐ必要なら】 2026年最新|インボイス対応の納品書テンプレート(無料・エクセル版)

納品書の正しい「書き方」

2023年10月から始まったインボイス制度により、書類の書き方には新しいルールが加わりました。

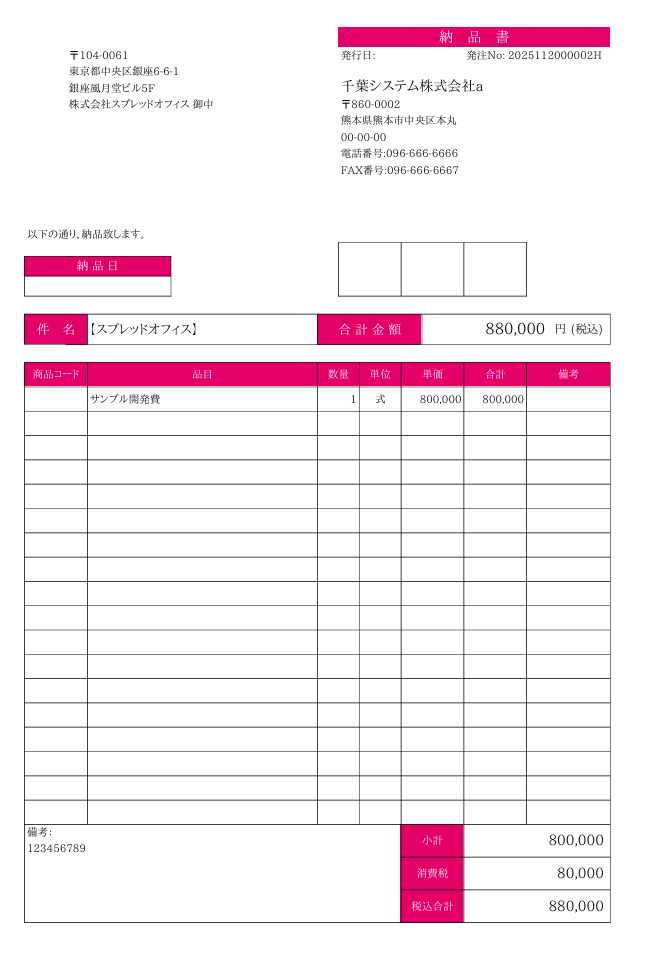

納品書の正しい書き方:必須の6項目

納品書には、法的な発行義務はありませんが、証憑書類として以下の項目を正確に記載するのが一般的です。

-

発行日:商品が相手に到着する日、または発送日を記載します。

-

宛名:取引先名(会社名・部署名・役職名など)を正確に記載します。

-

発行者情報:自社の名称、住所、連絡先。※インボイス制度対応なら「適格請求書発行事業者の登録番号」も必須。

-

取引内容:品名、数量、単位、単価を具体的に記載します。

-

合計金額:税抜き金額、消費税額(8%・10%の内訳)、税込合計額。

-

備考欄:振込先情報や、納期に関する特記事項があれば記載します。

【2026年最新】インボイス制度・電子帳簿保存法への対応

近年の法改正により、納品書の扱いには注意が必要です。

-

インボイス制度(適格請求書)への対応 納品書を「適格請求書」の代わりとして使用する場合、税率ごとの消費税額と登録番号の記載が必須です。請求書で一括対応する場合でも、納品書と照合させるためにフォーマットの統一が推奨されます。

-

電子帳簿保存法への対応 メール添付(PDF)で送受信した納品書は、紙に出力して保存するだけでなく、一定の要件を満たした「電子データ」としての保存が義務化されています。

弊社の**納品書テンプレート**は、これら最新の法令基準に準拠した設計となっています。

「セットでインボイス」という考え方

インボイス(適格請求書)として認められるためには、登録番号や税率ごとの消費税額など、6つの要件を満たす必要があります。 実は、これらは「1つの書類ですべて完結させる必要はない」のがポイントです。

-

納品書に詳細(個別の税率や商品内容)を記載

-

請求書に合計額と登録番号を記載

このように、複数の書類を関連付けて(例:納品書番号を請求書に記載するなど)インボイスとすることも認められています。

端数処理のルール

インボイス制度では「1つのインボイスにつき、税率ごとに1回の端数処理」と決められています。納品書ごとに消費税を計算して合算すると、最後に請求書で計算した額とズレが生じることがあるため、「どの段階で消費税を計算するか」を統一することが重要です。

納品書と請求書の決定的な違い(比較表)

まずは、2つの書類の主な違いを整理しましょう。

| 項目 | 納品書 | 請求書 |

| 主な目的 | 商品・サービスを届けたことの証明 | 代金の支払いを請求すること |

| 発行タイミング | 商品の納品・サービス提供時 | 納品後、または締め日 |

| 受け手の主な用途 | 注文内容と相違ないかの「検品」 | 支払額の確認と「振込作業」 |

| インボイス対応 | 請求書と相互補完が可能 | 一般的にこちらが「適格請求書」となる |

それぞれの書類が持つ重要な役割

納品書の役割:トラブルを防ぐ「事実証明」

納品書は、売り手が買い手に対して「注文通りに品物を届けました」という証拠です。買い手側は、届いた商品と納品書を照らし合わせて検品を行います。これにより、「数が足りない」「商品が違う」といった初期トラブルを防ぐ重要な役割を果たします。

請求書の役割:対価を得るための「法的請求」

請求書は、取引の対価として金銭の支払いを求める書類です。これがないと、買い手側は「いつ、いくら支払えばよいか」が確定できず、経理処理ができません。また、税務調査において売上を証明する法的証拠書類としても極めて重要です。

納品書と請求書を「同封」してもいい?

結論から言うと、同封しても全く問題ありません。 ただし、取引の形態によってマナーや効率が変わります。

都度方式(納品のたびに決済する場合)

ネットショップや単発の取引では、商品と一緒に「納品書 兼 請求書」として1枚にまとめて同封するのが一般的です。

締め支払い方式(月まとめの場合)

「月末締め、翌月末払い」などの取引では、納品ごとに「納品書」を同梱し、月末に1ヶ月分をまとめた「合計請求書」を別途送るのが一般的です。

【同封する際のポイント】 納品書と請求書を同封する場合、送付状(添え状)に「納品書および請求書を同封いたしました」と一言添えるのがビジネスマナーとして親切です。

業務を効率化するためのポイント

手書きやExcelでこれらを作成していると、転記ミスやインボイス制度の計算ミスが起こりやすくなります。

-

自動変換機能の活用: クラウド型システムを使えば、作成した「納品書」のデータをそのまま「請求書」に変換できるため、入力の手間が半分になります。

-

電子化の検討: 電子帳簿保存法に対応した形式でデジタル発行すれば、郵送代の削減だけでなく、検索性も向上します。

【重要】納品書・請求書の保存期間と「電子保存」のルール

納品書や請求書は、発行して終わりではありません。法律によって一定期間の保存が義務付けられています。特に、電子帳簿保存法の改正により「電子データで受け取った書類」の扱いが厳格化された点に注意が必要です。

納品書・請求書の保存期間は「原則7年」

法人の場合、法人税法により「7年間」の保存が義務付けられています。個人事業主(青色申告)の場合は、所得税法により以下の通り定められています。

-

請求書・納品書: 5年間(ただし、消費税の課税事業者はインボイス対応のため7年間保存が推奨されます)

-

帳簿(仕訳帳・総勘定元帳など): 7年間

※起算日は「確定申告の提出期限の翌日」から数えます。

電子帳簿保存法による「電子保存」の義務化

2024年1月1日より、メール添付のPDFやクラウドサービスからダウンロードした「電子データ」の請求書・納品書は、紙に出力して保存するだけでは不十分となりました。

電子データで受け取った場合は、以下の要件を満たして保存する必要があります。

-

改ざん防止: タイムスタンプの付与、または訂正・削除の履歴が残るシステム(クラウド会計ソフトなど)を利用する。

-

検索機能の確保: 「取引年月日」「取引金額」「取引先」で検索できるように管理する。

-

ディスプレイ・プリンタの備え付け: いつでも画面で確認・印刷できる状態にしておく。

インボイス制度との兼ね合い

インボイス制度(適格請求書等保存方式)においても、仕入税額控除を受けるために「適格請求書の保存(原則7年)」が必須条件です。

もし「納品書」をインボイスの一部として扱っている場合(例:納品書に登録番号や税率が記載されている場合)、請求書だけでなく納品書もセットで7年間保存しなければなりません。どちらか一方を捨ててしまうと、税務調査時に控除が認められないリスクがあるため、セット管理を徹底しましょう。

■ あわせて活用したい無料テンプレート一覧

取引の流れに合わせて、他の帳票も同じデザインで揃えることができます。

これらの書類を一つずつ作るのは大変ですが?スプレッドオフィスなら、見積書から請求書まで1クリックで変換・作成できます。

納品書「よくある質問(FAQ)」

実務の現場で迷いがちなポイントを、税務・マナーの両面からまとめました。

Q. 納品書に印紙は必要ですか?

A. 原則として、納品書に収入印紙を貼る必要はありません。 印紙が必要なのは「金銭の受領」を証明する領収書や「請負契約」を証明する契約書(注文請書など)です。

Q. 納品書の保存期間は?

A. 法人の場合は原則として7年間の保存義務があります(欠損金がある場合は10年)。個人事業主の場合は5年間(消費税納税業者の場合は7年)となります。

Q1. 納品書があれば請求書は発行しなくても良いですか?

A. 取引先との合意があれば、納品書を請求書の代わりにすることは可能です。

ただし、その場合は納品書に「振込先」や「支払い期限」を明記し、さらにインボイス制度の要件(登録番号や税率ごとの区分など)を満たしている必要があります。実務上は、支払いのタイミングを確定させるために請求書を別途発行するのが一般的で、取引先からも求められることが多いです。

Q2. 請求書の内容が納品書とズレていた場合はどうすればいいですか?

A. 速やかに修正し、再発行が必要です。

特にインボイス制度下では、消費税額の計算根拠が明確である必要があります。納品書(現場)と請求書(経理)で金額がズレていると、買い手側が正しく仕入税額控除を受けられなくなる可能性があるため、古い書類は破棄(または赤字消込)してもらい、正しい書類を送り直しましょう。

Q3. 再発行を依頼された場合、日付はどうすべきですか?

A. 「当初の発行日」を記載するのが基本ですが、現在の再発行である旨を添えると親切です。

日付を現在の日付に変えてしまうと、取引があった時期(売上計上時期)が不明確になり、税務調査で指摘を受ける原因になります。備考欄に「〇月〇日発行分の再発行」と記載するか、当初の日付のまま発行することをおすすめします。

Q4. 納品書や請求書に印鑑(角印)は必須ですか?

A. 法的には、印鑑がなくても有効です。

電子帳簿保存法の普及もあり、現在は印影のないPDFの納品書・請求書も一般的になっています。ただし、日本のビジネス慣習として「改ざん防止」や「正式な書類である証明」として角印を求める企業もまだ多いため、初めての取引先には事前に確認するか、電子印影を活用するのがスムーズです。

Q5. 納品書と請求書を別々に送る場合、どちらにもインボイスの登録番号は必要ですか?

A. 基本的には「請求書」に記載されていれば問題ありません。

ただし、複数の書類(納品書と請求書)を合わせて1つのインボイスとする運用(「第3章」参照)をしている場合は、書類同士の関連性(納品書番号の引用など)を明確にする必要があります。迷った場合は、両方の書類に登録番号を記載しておくと、取引先の混乱を防げます。

これからの書類管理は「デジタル」が標準に

納品書と請求書の違いを理解し、適切に発行・同封することはもちろん、今後は「どう守るか(保存するか)」も非常に重要です。

-

紙の書類: 整理してファイリング(スキャンしてデータ化も可能)

-

電子書類: 改ざん防止と検索性を備えたルールで保存

これらを一つひとつ手動で行うのは負担が大きいため、インボイス制度・電子帳簿保存法の両方に対応した「クラウド管理ツール」を導入し、発行から保存までを一元化するのが最も確実で効率的な対策と言えます。